مالیات بر ارزش افزوده (مالیات بر ارزش افزوده) توسط سازمان ها و کارآفرینان فردی هنگام فروش کالا ، کار یا خدمات در قلمرو فدراسیون روسیه ، هنگام انتقال حقوق مالکیت ، هنگام انجام کارهای ساخت و نصب برای مصرف خود ، هنگام واردات کالا به گمرک پرداخت می شود قلمرو فدراسیون روسیه ، و همچنین هنگام انتقال کالا برای نیازهای خود ، اگر هزینه های آنها هنگام محاسبه مالیات بر درآمد کسر نشود. حسابداری مالیات بر ارزش افزوده مطابق با الزامات قانون مالیات فدراسیون روسیه انجام می شود.

دستورالعمل ها

مرحله 1

تاریخ اجرای محاسبه مالیات بر ارزش افزوده را تعیین و در سیاست حسابداری تعیین کنید. سازمان ها حق دارند به طور مستقل یکی از دو گزینه را برای تعیین آن انتخاب کنند: - به عنوان حمل و نقل و ارائه اسناد تسویه به خریدار ؛ - به عنوان پول برای کالای حمل شده (کار ، خدمات) دریافت می شود.

گام 2

اگر اولین گزینه در سیاست حسابداری برای محاسبه مالیات بر ارزش افزوده تنظیم شده است ، هنگام تعیین تاریخ فروش ، اولین تاریخ را از دو تاریخ انتخاب کنید: روز حمل کالا (کارها ، خدمات) یا روز پرداخت کالا (کارها ، خدمات). اگر گزینه تعهد پرداخت مالیات بر ارزش افزوده هنگام دریافت وجوه محرز شود ، تاریخ پرداخت کالا (کارها ، خدمات) به عنوان تاریخ فروش در نظر گرفته می شود.

مرحله 3

نرخ مالیات بر ارزش افزوده را مطابق با ماده 164 قانون مالیات 10٪ برای محصولات غذایی (به استثنای مالیات غیر قابل مالیات) و کالاهای کودکان مطابق با لیست مشخص شده در این ماده یا 20٪ برای سایر کالاها ، کارها و خدمات تعیین کنید.

مرحله 4

سابقه مالیات بر ارزش افزوده را در حساب فعال 19 "مالیات بر ارزش افزوده ارزشهای خریداری شده" ثبت کنید. زیر حسابها را بر اساس نوع مقدار باز کنید. این فاکتور را بابت مالیات بر ارزش افزوده در دارایی های مادی خریداری شده و اعتبار دریافت کنید - مالیات بر ارزش افزوده برای دارایی های مادی که در هزینه های تولید حذف شده است. مانده بدهی حساب منعکس کننده مانده مالیات در مواد خریداری شده است.

مرحله 5

پس از دریافت دارایی های مادی به سازمان از تأمین كننده ، بر اساس فاكتورها ثبت حساب كنید: حساب بدهی 19 ، حساب اعتباری 60 "تسویه حساب با تأمین كنندگان" - مقدار مالیات بر ارزش افزوده دارایی های مادی خریداری شده منعكس می شود.

مرحله 6

هزینه های مقدار مالیات بر ارزش افزوده موجودی کالاهای خریداری شده برای تولید کالا (کارها ، خدمات) را بر اساس صورت حسابداری با وارد کردن حساب بنویسید: بدهی حساب 20 "تولید اصلی" ، اعتبار حساب 19.

مرحله 7

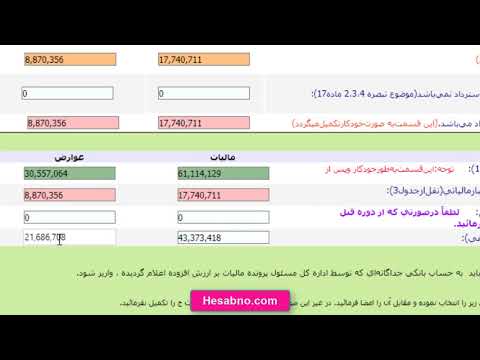

محاسبات را با بودجه مالیات بر ارزش افزوده در حساب فعال غیرفعال 68 "محاسبات مالیات و هزینه ها" در زیر حساب مناسب انجام دهید. اقلام مالياتي مالياتي به اين حساب واريز مي شود و بدهكار ، مقدار جبران ماليات بر ارزش افزوده پرداخت شده به تأمين كنندگان از دارايي هاي مالي خريداري شده را منعكس مي كند. از آنجا که حساب فعال-منفعل است ، مانده بدهی و اعتباری خواهد داشت. مانده بدهی منعکس کننده مانده بدهی بودجه به شرکت بابت مالیات بر ارزش افزوده ، مانده اعتبار - مانده بدهی مالیاتی به بودجه است.

مرحله 8

مطابق بند 1 ماده 173 قانون مالیات فدراسیون روسیه ، مقدار مالیات بر ارزش افزوده قابل پرداخت به بودجه را محاسبه کنید. برای این کار مقدار کل مالیات محاسبه شده طبق روال تعیین شده را با میزان کسر مالیات کاهش دهید.

مرحله 9

هنگام محاسبه مالیات بر ارزش افزوده پرداختی براساس فاکتورها ، یک حسابداری وارد کنید: حساب بدهکار 76 ، حساب اعتباری 68 (زیر حساب "محاسبات با بودجه مالیات بر ارزش افزوده"). هنگام محاسبه مالیات بر ارزش افزوده در حمل و نقل ، معامله به شرح زیر خواهد بود: بدهی حساب 90.3 ، اعتبار حساب 68.

مرحله 10

مقدار مالیات بر ارزش افزوده کالاهای خریداری شده (کار ، خدمات) را با ارسال از طریق بودجه به تسویه حساب ها ارائه دهید: حساب بدهی 19 ، حساب اعتباری 68 زیر حساب "محاسبات با بودجه مالیات بر ارزش افزوده". هنگام دریافت پیش پرداخت از خریداران ، ورودی های زیر را انجام دهید: بدهی حساب 62 "تسویه حساب با خریداران" ، اعتبار حساب 68 (زیر حساب "تسویه حساب با بودجه مالیات بر ارزش افزوده").

مرحله 11

پرداخت مالیات بر ارزش افزوده بر اساس نتایج هر دوره مالیاتی ، بر اساس اجرای واقعی ، حداکثر تا روز بیستم ماه پس از دوره مالیات. پس از پرداخت بدهی به بودجه برای مبلغ مالیات بر ارزش افزوده تعویض شده ، ارسال را انجام دهید: بدهی حساب 68 (زیر حساب "محاسبات با بودجه مالیات بر ارزش افزوده") ، اعتبار حساب 51 "حساب جاری" بر اساس دستور پرداخت.